En 2022, el sector porcicultor, y en general toda la cadena productiva, se verá enfrentado a fuertes presiones inflacionarias, derivadas del incremento de los costos de la mano de obra, los fletes y la energía en general.

Por: Reinaldo Cubillos, Adriana Peña Sanabria y Carlos Castro

El sector porcicola se enfrenta a varios desafíos. El panorama productivo seguirá bajo la amenaza de los brotes de Peste Porcina Africana (PPA) que impactará fuertemente en las producciones locales, así como en el flujo de comercio mundial.

En cuanto a las materias primas, se espera que los precios se mantengan elevados en 2022, con existencias ajustadas y una fuerte demanda que proporcione soporte a los precios. Asimismo, los riesgos climáticos derivados del Fenómeno de La Niña y las tensiones geopolíticas podrían ejercer una presión alcista adicional hacia este mercado.

A pesar de la difícil situación coyuntural por la que atraviesa la economía en la actualidad, se perfila un muy buen año 2022 para la porcicultura en Latinoamérica, gracias a la gran expansión que se espera en el mercado de Brasil y al incremento en los volúmenes de producción de los demás países de la región.

El restablecimiento de los flujos en el comercio internacional, luego de las reaperturas y la recuperación económica pos pandemia, sin duda contribuirá al crecimiento y participación de Latinoamérica en el mercado mundial.

Otro de los retos del sector se da en cuanto a asociatividad y cooperativismo. Según un informe sobre cooperativismo en América Latina, emitido en el año 2012 por la OIT (Organización Internacional del Trabajo), las cooperativas son precarias por exceso de orientación política estatal y falta de estructuras de apoyo.

Si bien esto ha ido cambiando en la actualidad, la mayoría de los productores de la región trabajan de manera independiente, mostrando poca o nula integración en su cadena de valor, lo que impide en muchos casos mejorar la gestión tanto de la compra de materias primas e insumos como la comercialización de los animales y su venta al consumidor final, de manera que muchos aún se centran en la comercialización del cerdo en pie, sin capturar mayor valor agregado por ejemplo con ejercicios de transformación, que les permita obtener mayor rentabilidad y ser más competitivos.

Situación actual

Sin lugar a duda, el año 2021 representó grandes desafíos para la recuperación de la economía global, ocasionados por los abrumadores efectos de la pandemia generada por la Covid-19, los cuales repercutieron directamente en la dinámica del sector porcicultor y cuyas consecuencias seguirán influyendo en el mercado en el corto, mediano y largo plazo.

Con este análisis se trata de vislumbrar lo que se esperaría para el sector porcicultor en 2022, enfatizando en el comportamiento de las principales variables que afectan la actividad en el continente americano y específicamente en los países líderes de Latinoamérica, teniendo en cuenta los desafíos que deben enfrentar estos últimos para seguir consolidando su actividad productiva en el próximo año.

Antes que nada, resulta muy necesario conocer y comprender lo que sucede actualmente en el mercado de la carne de cerdo en China, ya que, como principal productor y consumidor a nivel mundial, es quien determina, en gran medida, el movimiento de la porcicultura a escala global.

Escenario en el gigante asiático

Se ha evidenciado que los precios internos del cerdo en China han caído drásticamente desde principios de 2021, y que estos no han reaccionado al alza ante eventos especiales que suponen un aumento del consumo, como los días feriados.

Lo anterior estaría influenciado, en gran parte, tanto por los rumores de una sobreoferta interna, así como por los controles que ejerce el gobierno chino para evitar la inflación, como por ejemplo la liberación periódica de sus reservas de carne congelada.

Asimismo, se tiene conocimiento de que los precios de los insumos estarían muy elevados, lo que hace que, tanto la producción interna como las importaciones, no avancen al ritmo esperado, frenando el consumo y propiciando la sustitución de la carne de cerdo con otras proteínas como el pollo y la res.

Así las cosas, el camino hacia la recuperación de la oferta interna de carne de cerdo de China sería muy incierto para 2022.

El problema de los precios bajos es bastante complejo ya que, si estos no aumentan lo suficiente en el corto plazo, los márgenes de ganancia de los porcicultores serán cada vez menores, situación que generaría la liquidación de inventarios, la desincentivación para el incremento del pie de cría y el abandono de los negocios por parte de los pequeños productores. No obstante, se observó una paulatina recuperación de los precios en el último trimestre del año 2021.

Teniendo en cuenta lo anterior, el Departamento de Agricultura de Estados Unidos (USDA) prevé que para el próximo año la producción de carne de cerdo en China se contraerá un 4.9%, pues bajaría de 46 a 43.8 millones de toneladas respectivamente, lo cual también explicaría, en gran medida, el descenso de 1.8% en la producción mundial. Además, se estima una reducción en el stock de hembras del 2.6%, pasando de 38.5 a 37.5 millones de cabezas en su orden.

En cuanto a la demanda de importaciones, el USDA apunta a que esta crecerá un 5.6% frente a 2021, alcanzando los 4.7 millones de toneladas, lo cual se espera que proporcione soporte a los principales países exportadores y que dinamice el mercado mundial de la carne de cerdo.

Todo lo anteriormente expuesto presenta en contexto la coyuntura actual y ayuda a entender la dinámica que se esperaría para la porcicultura en 2022 en los diferentes niveles regionales de nuestro interés.

A nivel mundial

Según las últimas proyecciones del USDA, la producción mundial de carne de cerdo para el próximo año presentaría una disminución de 1.8% respecto al volumen estimado para 2021, pasando de 106.1 a 104.2 millones de toneladas respectivamente. En ese sentido, la entidad también proyecta un declive en los stocks globales de hembras, los cuales se reducirían un 1.9% en comparación a 2021, alcanzando 66.5 millones de cabezas en 2022.

En cuanto al comercio internacional, este crecería 2% en 2022, ya que una eventual escasez de carne de cerdo al interior de China, podría aumentar la demanda de importación.

De esta manera, los principales exportadores mundiales también encontrarían apoyo en la demanda de otros países de Asia Oriental, a medida que mejoren sus condiciones económicas pos pandemia. Esto, a su vez, compensaría la menor demanda de Filipinas, la cual sería consecuencia del fin de los aranceles reducidos y de los altos volúmenes de los cupos de importación de carne de cerdo asignados por el gobierno.

Se espera, además, una disminución significativa de las importaciones de Vietnam, producida por la recuperación de su oferta interna, luego de los devastadores efectos sufridos a raíz de la PPA y la Covid-19.

Continente americano

Para el próximo año, el continente americano participaría con el 22% de la producción mundial de carne de cerdo (Gráfico 1), que ascendería a 22.6 millones de toneladas y representaría un crecimiento de 0.7% frente a 2021 (22.4 millones de toneladas). En cuanto al número de hembras, tenemos que este alcanzaría 11.7 millones de cabezas, lo que significa una disminución de 0.6% frente a 2021 (11.8 millones de cabezas).

Por su parte, EE.UU. seguiría ocupando el primer lugar en la producción de carne de cerdo del continente, con el 55% de participación, seguido de Brasil y Canadá. A pesar de esto, se espera que el volumen de producción disminuya un 0.3% frente a 2021, pasando de 12.6 a 12.5 millones de toneladas en su orden, no obstante, la fortaleza de la demanda.

Lo anterior obedecería a una disminución en los inventarios de cerdos, así como a las bajas intenciones de incrementar el pie de cría por parte de los productores en el último trimestre del año debido al aumento de los costos de producción, la escasez de mano de obra y las incertidumbres regulatorias en cuanto al sacrificio por las limitaciones de los empacadores. Esto mantendría la oferta muy ajustada para el año siguiente, aunque esta sería compensada, en parte, por animales finalizados más pesados.

Por otro lado, se espera que las exportaciones estadounidenses aumenten un 3% al mejorar la demanda de la mayoría de sus clientes principales. El eventual incremento de las importaciones de China, daría soporte al comercio de USA tanto directa como indirectamente, a medida que sus principales competidores redirijan sus envíos hacia otros mercados de Asia Oriental como Japón y Corea del Sur.

Además, la creciente demanda mexicana y la mejora en el valor del peso, apoyaría los envíos hacia ese país, que recientemente se convirtió en el principal destino de las exportaciones estadounidenses, superando por primera vez a China.

Latinoamérica

La producción de carne de cerdo en Latinoamérica presentaría un incremento de 2.5% en 2022, pues alcanzaría los 7.9 millones de toneladas; es decir, 196 mil toneladas adicionales frente a lo producido en 2021 (7.7 millones de toneladas). En cuanto al inventario de hembras, encontramos que este alcanzaría los 4.5 millones de cabezas en 2022.

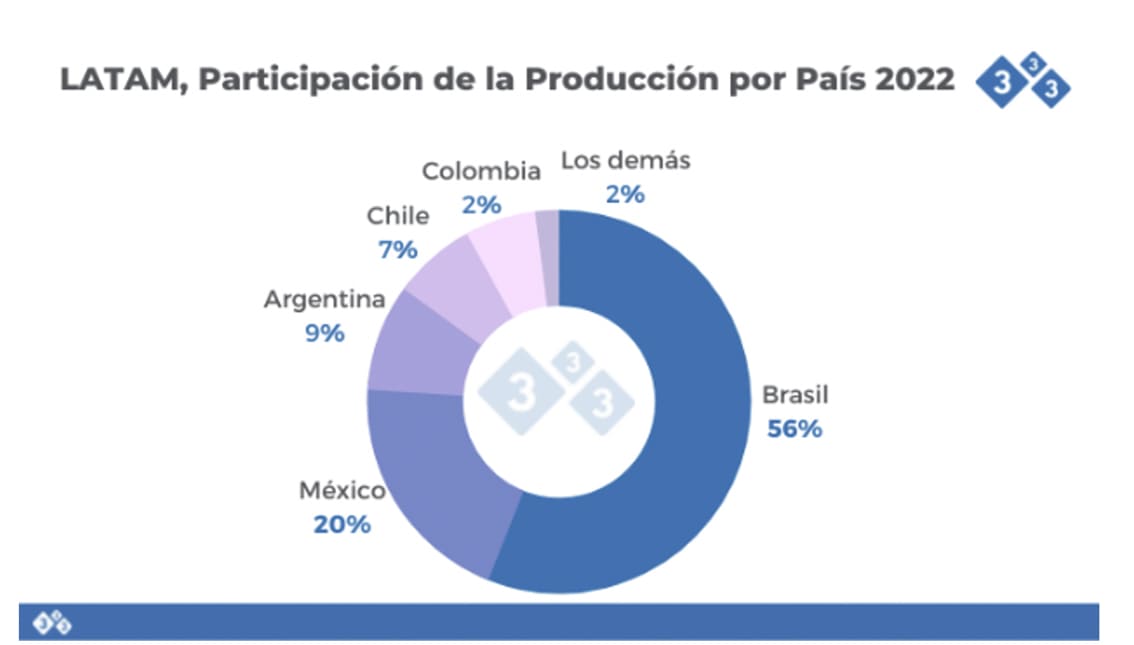

Ahora bien, al evaluar la participación de los diferentes países, encontramos que Brasil, además de ocupar el segundo lugar en la producción del continente americano, se posiciona como el líder de la porcicultura en Latinoamérica, aportando el 56% de la producción total de la región, seguido por México y Argentina, con participaciones del 20 y 9%, respectivamente (Gráfico 2).

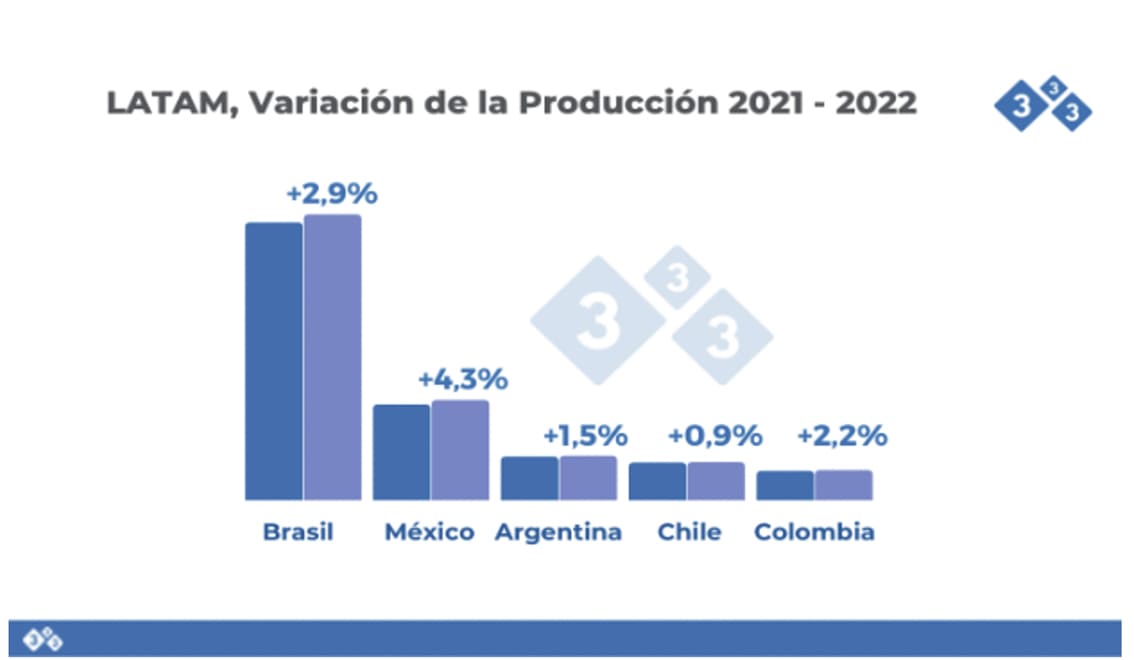

Es así como la producción brasilera se estima en 4.5 millones de toneladas para 2022, lo que a su vez significa un incremento de 2.9% respecto a los 4.3 millones de toneladas con los que cerró el 2021. Por su parte, México, quien exhibiría el mayor crecimiento de la región con un 4.3%, consolidaría 1.6 millones de toneladas; es decir, 65 mil toneladas por encima de lo que produjo en 2021 (1.5 millones de toneladas).

Igualmente, el inventario de hembras se incrementaría un 3.2%, alcanzando 1.3 millones de cabezas. Finalmente, tenemos las producciones de Argentina y Colombia, las cuales se incrementarían en 10 mil toneladas cada una, alcanzando 690 mil y 465 mil toneladas para 2022 en su orden (Gráfico 3).

La expansión de las industrias de Brasil y México obedecería a una especie de “toma de ventaja”, tanto de la recuperación de sus demandas internas, del costo del alimento, de la favorabilidad de las tasas de cambio, así como de las grandes oportunidades de exportación hacia los países asiáticos.

De hecho, las estimaciones para Latinoamérica indican un crecimiento general de 4% en el volumen de exportaciones.

En ese sentido, Brasil crecería un 6.6% en este indicador, pasando de 1.29 a 1.38 millones de toneladas en 2022, mientras que México alcanzaría las 390 mil toneladas, cifra que representa un crecimiento de 4% frente a 2021 (375 mil toneladas). Sin embargo, se esperan disminuciones del orden de 3.6 y 28.6% para Chile y Argentina, respectivamente.

En cuanto a las importaciones, se proyecta un crecimiento para la región de 4% frente a 2021 (1.68 millones de toneladas), llegando a 1.75 millones de toneladas, siendo México el principal importador con 1.12 millones de toneladas en 2022, seguido de Chile y Colombia, con volúmenes que estarían alrededor de 180 y 120 mil toneladas en su orden.

Latinoamérica aumentaría en un 2.5% la producción de carne de cerdo.

Las exportaciones crecerían un 4%.

La producción brasilera se estima en 4.5 millones de toneladas para 2022.